<テーパリング(金融緩和縮小)懸念下でのヘッジ・ファンド投資>

今後の米連邦準備制度理事会(FRB)の金融政策を見極める上で、今夏は特に米ワイオミング州ジャクソンホールで開かれるカンザスシティー連銀主催シンポジウムでのパウエル議長発言に注目が集まっている。

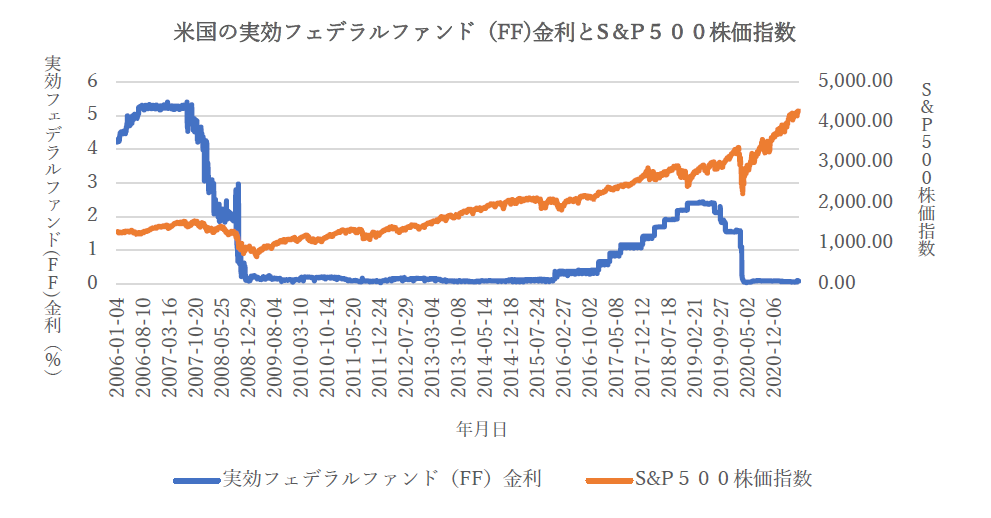

2020年は、新型コロナウイルス感染症の世界的流行(パンデミック)を背景に、各国の中央銀行が金融緩和策を強化した。しかし将来、どのように緩和縮小(テーパリング)を進めるのか、FRBの姿勢次第で、金融市場に波乱が起きる可能性があり、過去最高値を更新する米国株などへの影響が警戒されているためだ。

昨年は、異例のオンライン形式での開催だったが、今年は8月26-28日に、修正された形式ながらも対面で行われ、世界の主要中央銀行総裁やエコノミストが参加する予定だ。

通常、金融緩和の縮小を始める過程では、伝統的な金融市場である債券・株式相場などは下落する傾向が強い。量的緩和縮小や将来の政策金利引き上げ見通しが強まれば、短期金利が上昇し始め、利回り曲線(イールドカーブ)はフラットニング(平たん化)し、債務・負債が大きな企業は、金利負担増加が業績下押し圧力と見られるだろう。

このため、債券・株式市場と相関が低く、リスク・ヘッジ(回避)手法を組み込んだヘッジ・ファンド投資へ関心が高まっている。

世界経済に不確実性が増大する環境の中、金融・証券市場の連動性が強まる傾向にあるため、相場の変動に抵抗力を持ち、上昇と下落の両局面に同時に対応が可能な投資商品が求められているようだ。市場中立型に近い性質があるヘッジ・ファンド投資の必要性が高まっている状況と言えるだろう。

金融・証券市場との相関が低い代表的な市場中立型ヘッジ・ファンドとしては、ロング・ショート戦略がある。株式・債券などを買い持ちするロングポジションに加えて、現物の空売りや先物などの売り建てのショート・ポジションを取ることによって、市場の方向性にかかわらず、利益を得ることが可能になる。

また、マルチ・ストラテジー戦略では、分散された投資戦略と資産クラスへの投資によって、リターンの安定化とリスク低減を図るとともに、市場環境に影響されにくいパフォーマンスを目指すものなどがある。

米ヘッジ・ファンド・リサーチ社によると、2021年1-3月期の世界のヘッジ・ファンドの新規設定数は189ファンドと四半期ベースで2017年10-12月以来、3年ぶりの高水準となった、と7月6日付の日本経済新聞が報じた。

前回のFRBによる金融引き締め時期に起きたテーパータントラムを覚えている投資家は、事前に準備を進めている向きが多いのだろう。

テーパータントラムとは、量的緩和縮小や利上げなどの金融政策変更により、金利急上昇、株価下落、通貨下落、資金流出といった「市場のかんしゃく(動揺)」を意味する。

<再びテーパータントラムは起きるのか?>

バーナンキ元FRB議長が2013年5月に市場の想定より早いタイミングで、金融危機以降実施していた資産購入規模の縮小を示唆したことにより、それまで大規模な金融緩和に支えられていた資金の流れが急激に変わり、長期金利の急騰や新興国市場からの資金流出による通貨安などが起きた。

2013年3月時点では、米連邦公開市場委員会(FOMC)が四半期ごとに公表しているドット・チャート(メンバーが予想する政策金利の予想分布)で2015年12月までに3回の利上げが予想されていた。しかしバーナンキ・ショックと呼ばれるテーパータントラムを受けて、FRBは市場との対話に苦心し、実際の初回利上げは2015年12月会合まで後ろ倒しとなった。

前回の経緯を振り返ると、2013年12月にテーパリングが開始され、2014年10月にテーパリング終了。その後、2015年12月に政策金利の引き上げが始められ、2017年10月に保有国債の削減(バランスシート縮小)が始められた。

今回は、新型コロナウイルスのデルタ変異株が経済成長を脅かすリスクが高まっている半面、労働市場は緩やかに回復し始め、インフレが高進する局面を迎え、FRBは再び難しいかじ取りを求められている。

FRBがテーパータントラムという同じ轍を踏むとは考えにくい。償還を迎えた米国債・住宅ローン担保証券(MBS)への再投資を行わず、月額1200億ドルの資産購入額を自然に減らすステルステーパリングといった形など市場への影響を最小限にとどめる姿勢を取る可能性は高い。

ただテーパリングがいったん始まれば、たとえステルスで心理的な圧迫が軽減されても、市場へ与える効果は同じだ。また市場参加者は、先回りして動き、金融引き締めを織り込むことから市場の動揺は不可避だろう。

先行きの不確実性が高まる中で、投資家はテーパリングの終わりが見込めるまでの期間を乗り切るため、投資先の変更や銘柄選別・入れ替えなどを含め、十分な準備と心構えを怠らないことが肝要と言えるだろう。

(出所:FRB、Investing.com)

参考文献:

Federal Reserve issues FOMC statement

Testimony by Chair Powell on the semiannual Monetary Policy Report to the Congress - Federal Reserve Board

ヘッジファンド新規設定、3年ぶり高水準 成績回復で需要増: 日本経済新聞 (nikkei.com)